CLICCA QUI PER SCARICARE LA CIRCOLARE FISCALE IN FORMATO PDF

NOTIZIE IN SINTESI

- Fattura analogica per cessioni verso San Marino

- Trattamento Iva cessione unità collabenti

- Costituzione Srl on line

- Elenchi Inail

- Rinvio scadenza comunicazione aiuti di stato

NEWS E INFORMATIVE

- Versamento dell’acconto Iva per l’anno 2022

- Al 27 dicembre 2022 scatta la consumazione del reato di omesso versamento Iva dell’anno 2021

- Pagamento compenso amministratori

- Probabile detrazione “ritardata” per le fatture a cavallo d’anno

- Welfare aziendale 2022

- Aspetti fiscali e contabili degli omaggi natalizi

SCADENZIARIO

NOTIZIE IN SINTESI

| FATTURA ANALOGICA PER CESSIONI VERSO SAN MARINO |

| Per le cessioni di beni effettuate nei confronti di residenti nella Repubblica di San Marino, da un soggetto identificato ai fini Iva in Italia, ma ivi né stabilito né residente, se non documentate da fattura elettronica spedita allo SdI, dovranno essere documentate da fatture analogiche. (Agenzia delle entrate, risposta a interpello n. 557 del 17 novembre 2022) |

| TRATTAMENTO IVA CESSIONE UNITÀ COLLABENTI |

| L’Agenzia delle Entrate chiarisce che la classificazione del fabbricato “al momento della cessione” rappresenta il criterio di riferimento principale per applicare il regime di esenzione Iva previsto dai n. 8-bis e 8-ter dell’articolo 10, Decreto Iva, indipendentemente dalla destinazione di fatto, successiva alla vendita. (Agenzia delle entrate, risposta a interpello n. 554 del 7 novembre 2022) |

| COSTITUZIONE SRL ON LINE |

| Il Decreto Mise n. 155/2022 pubblicato in GU n. 247 del 21 ottobre 2022 ha reso operativa la possibilità di costituire on line Srl ordinarie e Srl semplificate aventi sede in Italia e con capitale versato mediante conferimenti in denaro. In tale fattispecie il notaio utilizzerà una apposita piattaforma gestita dal notariato e la stipula potrà avvenire in videoconferenza. Sarà tuttavia necessario adottare statuti standard appositamente approvati. (Ministero dello sviluppo economico, Decreto 155/2022 pubblicato in GU n. 247 del 21/10/2022) |

| ELENCHI INAIL |

| Il nuovo avviso per il Bando Isi Inail 2021 prevede lo stanziamento di 274 milioni con cui verranno finanziati nel 2023 i migliori progetti aziendali per l’innalzamento dei livelli di sicurezza nei luoghi di lavoro, tuttavia si segnala che ieri 29 novembre è stato comunicato il rinvio della pubblicazione degli elenchi cronologici Isi 2021. (Inail, comunicato del 29 novembre 2022) |

| RINVIO SCADENZA COMUNICAZIONE AIUTI DI STATO |

| Rinviata al prossimo 31 gennaio la scadenza dell’invio delle comunicazioni sugli aiuti di stato. (Agenzia delle entrate, comunicato del 29 novembre 2022) |

NEWS E INFORMATIVE

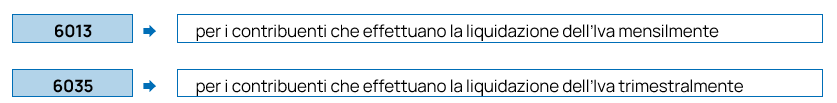

VERSAMENTO DELL’ACCONTO IVA PER L’ANNO 2022

Determinazione dell’acconto

Per la determinazione dell’acconto si possono utilizzare 3 metodi alternativi: storico, analitico, o previsionale.

Le modalità di calcolo, relativamente a ciascun metodo, sono riassunte nella tabella che segue.

| Metodo storico | Con questo criterio, l’acconto è pari all’88% dell’Iva dovuta relativamente: al mese di dicembre 2021 per i contribuenti mensili;al saldo dell’anno 2021 per i contribuenti trimestrali;al 4° trimestre dell’anno precedente (ottobre/novembre/dicembre 2021), per i contribuenti trimestrali “speciali” (autotrasportatori, distributori di carburante, odontotecnici). In tutti i casi, il calcolo si esegue sull’importo dell’Iva dovuta al lordo dell’acconto eventualmente versato nel mese di dicembre 2021. Se, a seguito della variazione del volume d’affari, la cadenza dei versamenti Iva è cambiata nel 2022, rispetto a quella adottata nel 2021, passando da mensile a trimestrale o viceversa, nel calcolo dell’acconto con il metodo storico occorre considerare quanto segue: contribuente mensile nel 2021 che è passato trimestrale nel 2022: l’acconto dell’88% è pari alla somma dell’Iva versata (compreso l’acconto) per gli ultimi 3 mesi del 2021, al netto dell’eventuale eccedenza detraibile risultante dalla liquidazione relativa al mese di dicembre 2021;contribuente trimestrale nel 2021 che è passato mensile nel 2022: l’acconto dell’88% è pari a 1/3 dell’Iva versata (a saldo e in acconto) per il quarto trimestre del 2021; nel caso in cui nell’anno precedente si sia versato un acconto superiore al dovuto, ottenendo un saldo a credito in sede di dichiarazione annuale, l’acconto per il 2022 è pari a 1/3 della differenza tra acconto versato e saldo a credito da dichiarazione annuale |

| Metodo analitico | Con questo criterio, l’acconto risulta pari al 100% dell’Iva risultante da una liquidazione straordinaria, effettuata considerando: le operazioni attive effettuate fino al 20 dicembre 2022, anche se non sono ancora state emesse e registrate le relative fatture di vendita;le operazioni passive registrate fino alla medesima data del 20 dicembre 2022. Tale metodo può essere conveniente per i soggetti a cui risulta un debito Iva inferiore rispetto al metodo storico. L’opportunità di utilizzare tale metodo, rispetto a quello “previsionale”, descritto di seguito, discende dal fatto che, sebbene oneroso sotto il profilo operativo, non espone il contribuente al rischio di vedersi applicare sanzioni nel caso di versamento insufficiente, una volta liquidata definitivamente l’imposta |

| Metodo previsionale | Analogamente a quanto avviene nel calcolo degli acconti delle imposte sui redditi, con questo criterio l’acconto da versare si determina nella misura pari all’88% dell’Iva che si prevede di dover versare per il mese di dicembre dell’anno in corso per i contribuenti mensili o per l’ultimo trimestre dell’anno in corso per i contribuenti trimestrali. Anche tale metodo risulta conveniente per il contribuente nelle ipotesi in cui il versamento dovuto risulti inferiore a quello derivante dall’applicazione del metodo storico. Con questo metodo, contrariamente agli altri due, vi è il rischio di vedersi applicare sanzioni nel caso di versamento che risulta, una volta liquidata definitivamente l’Iva, inferiore al dovuto |

L’acconto in situazioni straordinarie o particolari

Contabilità separate: in questo caso il versamento dell’acconto avviene sulla base di tutte le attività gestite con contabilità separata, compensando gli importi a debito con quelli a credito, con un unico versamento complessivo.

Liquidazione dell’Iva di gruppo (società controllanti e controllate): ai fini dell’acconto si deve tenere in considerazione che:

- in assenza di modificazioni, l’acconto deve essere versato dalla controllante cumulativamente, con riferimento al dato del gruppo;

- nel caso di variazioni della composizione, le controllate che sono “uscite” dal gruppo devono determinare l’acconto in base ai propri dati, mentre la controllante, nel determinare la base di calcolo, non terrà conto dei dati riconducibili a dette società.

Operazioni di fusione: nelle ipotesi di fusione, propria o per incorporazione, la società risultante dalla fusione o l’incorporante assume, alla data dalla quale ha effetto la fusione, i diritti e gli obblighi esistenti in capo alle società fuse o incorporate, che risultano estinte per effetto della fusione stessa.

Casi di esclusione

Sono esclusi dal versamento dell’acconto Iva i soggetti di cui alla seguente tabella (la seguente casistica deve intendersi esemplificativa e non esaustiva).

| Casi di esclusione dal versamento dell’acconto Iva |

| soggetti con debito di importo inferiore a 103,29 euro; soggetti che non dispongono di uno dei due dati, “storico” o “previsionale” su cui si basa il calcolo quali, ad esempio: – soggetti che hanno iniziato l’attività nel 2022; – soggetti cessati entro il 30 novembre 2022 (mensili) o 30 settembre 2022 (trimestrali); – soggetti a credito nell’ultimo periodo (mese o trimestre) dell’anno precedente; – soggetti ai quali, applicando il metodo “analitico”, dalla liquidazione dell’imposta al 20 dicembre 2022 risulta un’eccedenza a credito; – soggetti che adottano il regime forfettario di cui all’art.1 commi da 54 a 89 L. n.190/2014; – soggetti che adottano il regime dei “minimi” di cui all’articolo 27, comma 1 e 2 D.L. 98/2011;soggetti che presumono di chiudere l’anno in corso a credito, ovvero con un debito non superiore a 116,72 euro, e quindi che in pratica devono versare meno di 103,29 euro (88%);i produttori agricoli esonerati (articolo 34, comma 6, D.P.R. 633/1972); – soggetti che applicano il regime forfetario ex L. 398/1991; – soggetti esercenti attività di intrattenimento (articolo 74, comma 6, D.P.R. 633/1972); – contribuenti che, nel periodo d’imposta, hanno effettuato soltanto operazioni non imponibili, esenti, non soggette a imposta o, comunque, senza obbligo di pagamento dell’imposta; – soggetti che esercitano attività di spettacoli e giochi in regime speciale; – raccoglitori e i rivenditori di rottami, cascami, carta da macero, vetri e simili, esonerati dagli obblighi di liquidazione e versamento del tributo; – imprenditori individuali che hanno dato in affitto l’unica azienda, entro il 30 settembre, se contribuenti trimestrali o entro il 30 novembre, se contribuenti mensili, a condizione che non esercitino altre attività soggette all’Iva |

AL 27 DICEMBRE 2022 SCATTA LA CONSUMAZIONE DEL REATO DI OMESSO VERSAMENTO IVA DELL’ANNO 2021

Si avvicina il termine per il versamento dell’acconto Iva per l’anno 2022, momento importante per i soggetti che – nel corso del 2021 – non avessero versato Iva per ammontare superiore a quello tollerato dal D.Lgs. 74/2000. In particolare, entro il prossimo 27 dicembre 2022, è infatti possibile rimettersi in regola ed evitare le conseguenze penali di tale condotta.

Il reato di omesso versamento Iva

L’articolo 10-ter, D.Lgs. 74/2000 prevede che sia punito con la reclusione chiunque non versa, entro il termine per il versamento dell’acconto relativo al periodo d’imposta successivo, l’Iva dovuta in base alla dichiarazione annuale, per un ammontare superiore ad una certa soglia.

Il meccanismo appare chiarissimo, se non fosse che:

- bisogna individuare quale sia la reclusione minacciata per il reato;

- bisogna comprendere cosa significhi “Iva dovuta in base alla dichiarazione annuale”;

- bisogna avere contezza della soglia rilevante.

La reclusione e la soglia di punibilità

Secondo la norma ad oggi vigente, è punito con la reclusione da 6 mesi a 2 anni chiunque non versi, entro il termine di pagamento dell’acconto dell’anno successivo, un importo di Iva risultante dalla dichiarazione annuale superiore a 250.000 euro per ciascun periodo di imposta.

Ne deriva che, nel limite di quanto possibile, entro detto termine si dovrà provvedere a recuperare gli omessi versamenti scoperti che superino tale soglia, al fine di evitare possibili ripercussioni di natura penale.

In ogni caso, ove non fosse possibile tale rimedio, rammentiamo che si ottiene la non punibilità del reato se, prima della dichiarazione di apertura del dibattimento di primo grado, i debiti tributari, comprese sanzioni amministrative e interessi, sono stati estinti mediante integrale pagamento degli importi dovuti.

Si ricorda peraltro la pronuncia della Corte di Cassazione n. 3256/2021, nella quale viene affermato che, qualora lo “sforamento” sia modesto (nel caso si trattava di uno sforamento inferiore al 10%) e, comunque, il comportamento del contribuente non risulti abituale, troverebbe applicazione l’esclusione della punibilità per particolare tenuità del fatto (articolo 131-bis, c.p.) nel reato di omesso versamento dell’Iva.

Conclusioni

Alla luce di quanto sopra esposto, si raccomanda a chi dovesse avere problemi di Iva non versata 2021 eccedente la predetta soglia, di utilizzare parte della propria liquidità per rientrare nel vigente limite dei 250.000 euro.

Ad esempio, se fosse rimasta insoluta Iva del 2021 per 300.000 euro, al fine di evitare conseguenze penali, si dovrà provvedere a ravvedere entro il 27 dicembre 2022 un importo di Iva non versata per almeno 50.000 euro.

PAGAMENTO COMPENSI AMMINISTRATORI

Si ricorda che l’erogazione di compensi all’organo amministrativo deve essere effettuata avendo riguardo a 3 specifici aspetti:

- il rispetto del principio di cassa;

- la verifica della esistenza di una decisione dei soci (o di altro organo societario competente per la decisione) che preveda una remunerazione proporzionata e adeguata;

- il coordinamento con l’imputazione a Conto economico.

Il principio di cassa

La deducibilità dei compensi deliberati per l’anno 2022 è subordinata all’effettivo pagamento dei medesimi, secondo il principio di cassa. In particolare, si possono distinguere due differenti situazioni a seconda del rapporto che lega l’amministratore alla società:

| Amministratore con rapporto di collaborazione (viene emesso cedolino paga) | I compensi sono deducibili dalla società nel 2022, a condizione che siano pagati non oltre il 12 gennaio 2023 (c.d. principio della cassa “allargata”) |

| Amministratore con partita Iva (viene emessa fattura) | I compensi sono deducibili dalla società nel 2022, a condizione che siano pagati non oltre il 31 dicembre 2022 |

Ipotizzando che le somme in questione siano pari o superiori alla soglia fissata dalla normativa antiriciclaggio (e quindi non possano essere pagate in contanti), è necessario che entro la suddetta scadenza:

- sia consegnato un assegno bancario “datato” all’amministratore;

- sia disposto il bonifico a favore dell’amministratore.

Ovviamente, ricordiamo che il compenso all’amministratore dovrà essere stato opportunamente deliberato dall’assemblea dei soci per un importo proporzionato all’opera svolta dall’amministratore stesso. Il tutto, al fine di evitare eventuali contestazioni da parte dell’Amministrazione finanziaria. Inoltre, sarà bene indicare in delibera che all’importo indicato si dovrà aggiungere il carico previdenziale secondo la specifica situazione del beneficiario.

L’esistenza della delibera

Per poter dedurre il compenso, oltre alla materiale erogazione (pagamento) secondo quanto sopra ricordato, è necessario che sussista una specifica decisione del competente organo societario; diversamente, pur in assenza di contestazioni da parte dei soci e pur in presenza di un bilancio regolarmente approvato, l’Amministrazione finanziaria può contestare la deducibilità del costo.

È quindi necessario che il compenso sia espressamente previsto da una apposita delibera assembleare; a tal fine si può far riferimento al fac simile di delibera allegato alla presente informativa. Nella tabella che segue sono riepilogate le possibili soluzioni che è bene verificare per l’anno 2022 e adottare in previsione del prossimo avvio del 2023.

| Amministratore senza compenso | È consigliabile che l’assemblea dei soci deliberi in merito alla assenza della remunerazione, per evitare che, in caso di future contestazioni, il beneficiario possa reclamare un compenso per l’opera svolta |

| Amministratore con compenso stabile erogato in rate mensili (oppure con diversa periodicità) nel corso dell’anno | L’assemblea che assegna il compenso deve precedere la materiale erogazione del compenso all’amministratore. Ipotizzando, a titolo di esempio, che sia assegnato – per l’anno 2022 – un compenso annuo di 120.000 euro, da pagarsi in 12 rate al termine di ciascun mese, si dovrà osservare la seguente scaletta temporale: mese di gennaio (antecedentemente al primo pagamento): assemblea dei soci che delibera il compenso all’amministratore per l’intero anno 2022;mese di gennaio (dopo l’assemblea): erogazione della prima tranche mensile;mese di febbraio: erogazione seconda tranche mensile; etc. Talune società prevedono una ratifica a posteriori dei compensi dell’organo amministrativo già erogati precedentemente (ad esempio, in sede di approvazione del bilancio 2022, nell’aprile 2023, si ratifica il compenso già erogato nel corso del 2022); tale comportamento pare comunque sconsigliabile, restando preferibile la delibera che precede la materiale erogazione del compenso. |

| Amministratore con compenso stabile, cui viene destinata una erogazione straordinaria | Nulla vieta che l’assemblea dei soci decida di assegnare una quota ulteriore di compenso all’amministratore, in aggiunta a quanto già deliberato. Ad esempio, in aggiunta al caso precedente, si ipotizzi che i soci (a novembre 2023), decidano di assegnare un compenso straordinario di ulteriori 30.000 euro, in aggiunta ai 120.000 euro già deliberati. Anche in questa ipotesi, l’unico vincolo da rispettare per evitare contestazioni è che la decisione preceda la materiale erogazione del compenso |

| Amministratore con compenso annuo erogato in maniera non costante | Come detto, è bene che l’assemblea dei soci preceda il momento di erogazione del compenso, a nulla rilevando che la decisione sia assunta in corso d’anno e che si decida di remunerare il lavoro dell’amministratore per l’intero periodo. Ad esempio: mese di ottobre 2023: l’assemblea dei soci delibera il compenso di 120.000 euro per l’intero anno 2023;mese di ottobre 2023 (dopo l’assembla): la società eroga il compenso in una o più rate (ad esempio, 40.000 euro a ottobre, 40.000 euro a novembre, 40.000 euro a dicembre) |

| Amministratore con compenso deliberato in anni precedenti, a valere anche per il futuro | Per evitare l’incombenza della ripetizione dell’assemblea, alcune società prevedono un compenso che possa valere anche per più annualità. Ad esempio, si ipotizzi che in passato la società, nell’anno 2018, abbia assunto la seguente delibera: “…all’amministratore unico viene assegnato un compenso di 120.000 euro annui per l’anno 2018 e per i successivi, sino a nuova decisione dei soci. Il pagamento del compenso spettante per ciascuna annualità dovrà avvenire in 12 rate da erogarsi alla scadenza di ciascun mese solare”. In tal caso, l’erogazione potrà avvenire tranquillamente anche per le successive annualità, senza dover rispettare alcuna ulteriore formalità |

Il compenso deliberato e non pagato

Si presti attenzione al fatto che, in tempi di crisi, spesso le società provvedono al pagamento di una parte del compenso già deliberato e, in corso d’anno, si accorgono del fatto che l’onere non è più sostenibile; sorge allora la tentazione di eliminare il compenso.

Spesso si verbalizza una rinuncia da parte dell’amministratore all’incasso del compenso; è bene evitare tale modalità, in quanto (nel solo caso di amministratore anche socio della società) l’Amministrazione finanziaria presume che il medesimo compenso sia stato figurativamente incassato e poi restituito alla società sotto forma di finanziamento.

Ciò determinerebbe l’obbligo di tassazione in capo all’amministratore del compenso stesso.

È allora preferibile che l’assemblea decida di adeguare il compenso prima della sua maturazione, sulla scorta del fatto che non sussistono più le condizioni per l’erogazione della remunerazione.

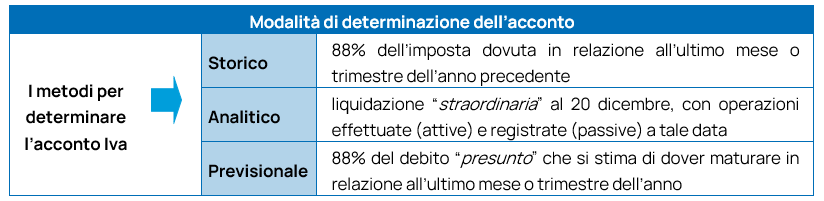

PROBABILE DETRAZIONE “RITARDATA” PER LE FATTURE A CAVALLO D’ANNO

L’articolo 19, comma 1, D.P.R. 633/1972 prevede che “Il diritto alla detrazione dell’imposta relativa ai beni e servizi acquistati o importati sorge nel momento in cui l’imposta diviene esigibile ed è esercitato al più tardi con la dichiarazione relativa all’ anno in cui il diritto alla detrazione è sorto ed alle condizioni esistenti al momento della nascita del diritto medesimo”.

L’Agenzia delle entrate ha affermato che la detrazione debba essere esercitata a partire dal momento nel quale si intendono verificati entrambi i seguenti requisiti:

- esigibilità (coincidente di regola con il momento di effettuazione dell’operazione);

- ricezione della fattura.

Quindi, è solo a partire dalla effettiva ricezione del documento di acquisto (che segue l’esigibilità) che il contribuente può esercitare correttamente il diritto alla detrazione dell’Iva assolta su tale acquisto: l’articolo 1, D.P.R. 100/1998 però afferma, in chiave di semplificazione, che “Entro il medesimo termine di cui al periodo precedente può essere esercitato il diritto alla detrazione dell’imposta relativa ai documenti di acquisto ricevuti e annotati entro il 15 del mese successivo a quello di effettuazione dell’operazione, fatta eccezione per i documenti di acquisto relativi ad operazioni effettuate nell’anno precedente”.

| Proprio in forza di detta norma di semplificazione il contribuente, a fronte di una fattura di acquisto ricevuta in data 13 novembre 2022 (o comunque fino al termine ultimo del 15 novembre 2022) e datata 31 ottobre 2022, ha potuto farla concorrere anticipatamente alla liquidazione Iva del mese di ottobre (trattasi di una facoltà e non di un obbligo). |

Allo stesso modo, per i contribuenti che liquidano trimestralmente l’imposta, l’Agenzia delle entrate ha chiarito che il riferimento alle fatture d’acquisto ricevute e annotate entro il 15 del mese successivo a quello di effettuazione dell’operazione, deve intendersi riferito al giorno 15 del secondo mese successivo in linea con il relativo termine della liquidazione.

Ricezione della fattura

Tuttavia, quanto fatto nel corso del 2022 e descritto in precedenza non può essere fatto per le fatture di dicembre 2022 o del quarto trimestre 2022 che saranno ricevute tramite SdI nel mese di gennaio 2023. Ciò in forza dell’ultimo inciso del citato articolo 1, D.P.R. 100/1998 che recita “fatta eccezione per i documenti di acquisto relativi ad operazioni effettuate nell’anno precedente”.

Le situazioni che, pertanto, possono verificarsi in funzione della diversa data di ricezione e/o registrazione del documento di acquisto sono le seguenti:

| Fattispecie | Trattamento | Anno detrazione |

| Fatture ricevute e registrate nel mese di dicembre 2022 | Devono concorrere alla liquidazione Iva del mese di dicembre 2022 | 2022 |

| Fatture ricevute nel mese di gennaio 2023 (datate dicembre 2022) e registrate nel mese di gennaio 2023 | Devono necessariamente confluire nella liquidazione Iva del mese di gennaio 2023 o successive | 2023 |

| Fatture ricevute nel mese di dicembre 2022 non registrate a dicembre 2022 | Possono rientrare ai fini della detrazione nella dichiarazione annuale Iva relativa all’anno 2022 da presentare entro il 30 aprile 2023 | 2022 |

| Fatture ricevute nel mese di dicembre 2022 e registrate dopo il 30 aprile 2023 | Possono essere detratte nel 2022 solo attraverso la presentazione di una dichiarazione annuale Iva integrativa relativa all’anno 2022 | 2022 |

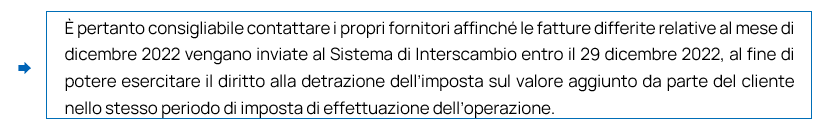

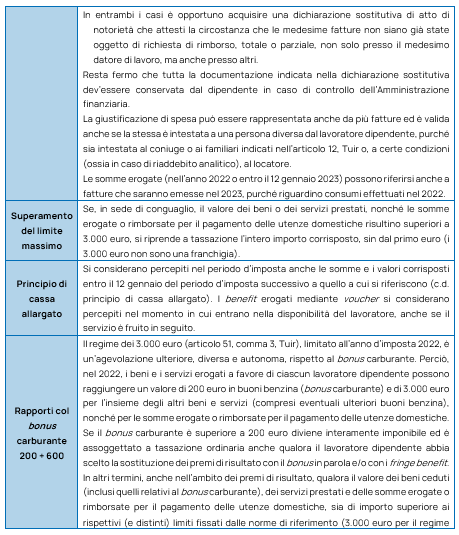

WELFARE AZIENDALE 2022

Il Decreto Aiuti-bis ha innalzato, per il 2022, fino a 600 euro il limite entro il quale è possibile riconoscere ai dipendenti beni e servizi esenti da imposte, includendo anche le somme erogate o rimborsate per il pagamento delle utenze domestiche. Tale limite è stato poi innalzato a 3.000 euro a opera del Decreto Aiuti-quater.

ASPETTI FISCALI E CONTABILI DEGLI OMAGGI NATALIZI

Come ogni anno, al termine dell’esercizio e in concomitanza con l’arrivo del Natale, le aziende provvedono a omaggiare i propri clienti, fornitori, dipendenti e terzi di un dono e/o di una cena natalizia.

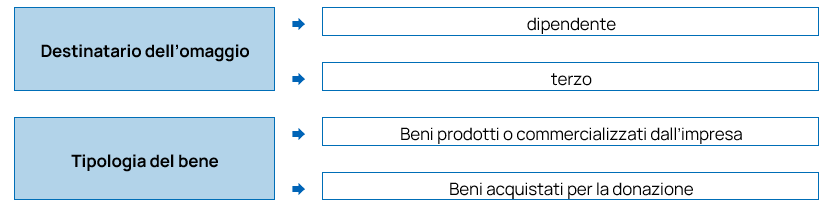

La scelta tra le diverse tipologie di omaggio può essere dettata da svariati fattori, tuttavia, dal punto di vista fiscale occorre tener conto dei limiti di deducibilità dei costi e della relativa detraibilità dell’Iva, ed è pertanto necessario identificare:

- la tipologia dei beni oggetto dell’omaggio;

- le caratteristiche del soggetto ricevente.

In merito al primo discrimine occorre difatti distinguere, come si è già detto, tra dipendenti, clienti, consulenti, agenti e rappresentanti o altri soggetti terzi rispetto all’impresa.

Relativamente ai beni, invece, occorre differenziare tra beni acquisiti appositamente per essere omaggiati e omaggi costituiti da beni oggetto dell’attività di impresa.

Vediamo pertanto quale trattamento risulta applicabile alle diverse situazioni che si ottengono incrociando le 2 variabili sopra evidenziate.

Omaggi a soggetti terzi di beni che non rientrano nell’attività d’impresa

I costi sostenuti per l’acquisto di beni ceduti gratuitamente a terzi la cui produzione o il cui scambio non rientra nell’attività propria dell’impresa sono:

- integralmente deducibili dal reddito di impresa nel periodo di sostenimento, se di valore unitario non superiore a 50 euro;

- qualificati come spese di rappresentanza.

| Valore unitario inferiore o uguale a 50 euro | integralmente deducibili |

| Valore unitario superiore a 50 euro | la spesa rientra tra quelle di rappresentanza |

In merito alle spese di rappresentanza occorre ricordare che il testo dell’articolo 108, comma 2, Tuirlega la deducibilità delle spese di rappresentanza sostenute nel periodo di imposta ai requisiti di inerenza, come stabiliti con decreto del Mef (tenuto conto anche della natura e della destinazione delle stesse), e di congruità.

L’inerenza si intende soddisfatta qualora le spese siano:

- sostenute con finalità promozionali e di pubbliche relazioni;

- ragionevoli in funzione dell’obiettivo di generare benefici economici;

- coerenti con gli usi e le pratiche commerciali del settore.

Quanto alla congruità essa andrà determinata rapportando:

- il totale delle spese imputate per competenza nell’esercizio;

- con i ricavi e proventi della gestione caratteristica del periodo di imposta in cui sono sostenute (come risultanti da dichiarazione).

Le soglie contenute nel testo dell’articolo 108, Tuir sono le seguenti:

- 1,5% dei ricavi e altri proventi fino a 10 milioni di euro;

- 0,6% dei ricavi e altri proventi per la parte eccedente 10 milioni di euro e fino a 50 milioni;

- 0,4% dei ricavi e altri proventi per la parte eccedente 50 milioni di euro.

Superato il limite di deducibilità così stabilito, la restante parte delle spese è da intendersi indeducibile con necessità di operare apposita variazione in aumento in dichiarazione dei redditi.

| Percentuali di deducibilità | |

| Fino a 10 milioni di euro | 1,5% |

| Oltre i 10 milioni e fino a 50 milioni di euro | 0,6% |

| Oltre 50 milioni di euro | 0,4% |

In merito all’Iva il D.P.R. 633/1972 afferma che non è ammessa la detrazione dell’Iva relativa alle spese di rappresentanza, tranne quelle sostenute per l’acquisto di beni di costo unitario non superiore a 50 euro.

Da cui:

| Spese di rappresentanza di importo non superiore a 50 euro | detraibilità del 100% |

| Spese di rappresentanza superiori a 50 euro | indetraibilità del 100% |

Omaggi a soggetti terzi di beni che rientrano nell’attività d’impresa

In taluni casi, a essere destinati a omaggio sono i beni che costituiscono il “prodotto” dell’azienda erogante o i beni che l’azienda commercializza. La precisa individuazione della documentazione relativa al bene omaggiato è tutt’altro che agevole e, quasi sempre, la successiva destinazione a omaggio del bene richiede una rettifica delle scelte (in termini di classificazione contabile) originariamente operate:

- dal punto di vista reddituale, tali beni acquistati o prodotti per la commercializzazione e successivamente destinati a omaggio costituiscono spesa di rappresentanza, con la conseguenza che andrà cambiata la classificazione contabile degli stessi e andranno rispettate le regole già esposte per la deduzione dei costi (le medesime previste nel caso di omaggio di beni che non rientrano nell’attività di impresa);

- dal punto di vista Iva, la cessione gratuita deve essere assoggettata a imposta (tramite fattura al cliente, con o senza rivalsa; solitamente si preferisce l’utilizzo dell’autofattura o del registro omaggi) sulla base del prezzo di acquisto o, in mancanza, del prezzo di costo dei beni, determinato nel momento in cui si effettua la cessione gratuita.

Omaggi a dipendenti di beni da parte dell’impresa

Nel caso in cui i destinatari degli omaggi siano i dipendenti dell’impresa, il costo di acquisto di tali beni va classificato nella voce “spese per prestazioni di lavoro dipendente” e non nelle spese di rappresentanza; pertanto, tali costi saranno interamente deducibili dalla base imponibile al fine delle imposte dirette, a prescindere dal fatto che il bene sia o meno oggetto di produzione e/o commercio da parte dell’impresa.

Ai fini Iva, invece, nel caso di cessione gratuita a dipendenti di beni che non rientrano nell’attività propria dell’impresa, l’imposta per tali beni è indetraibile e la loro cessione gratuita è esclusa dal campo di applicazione dell’Iva.

L’acquisto e la successiva cessione gratuita di beni la cui produzione o il cui commercio rientra nell’attività propria dell’impresa segue il medesimo trattamento già commentato relativamente agli omaggi effettuati nei confronti di soggetti terzi (clienti, fornitori, etc.).

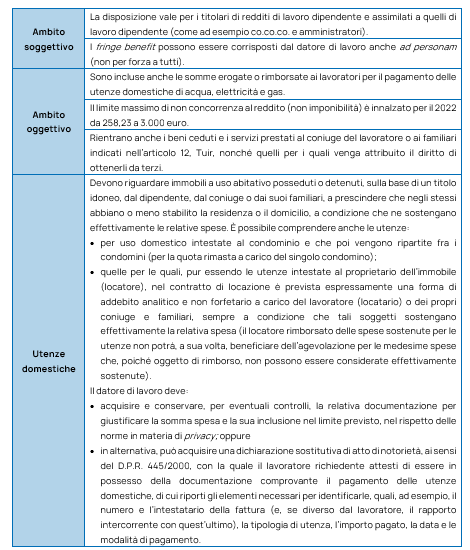

| Si ricorda che le erogazioni liberali in natura (sotto forma di beni o servizi o di buoni rappresentativi degli stessi) concesse ai singoli dipendenti costituiscono reddito di lavoro dipendente per questi ultimi se di importo superiore a 258,23 euro nello stesso periodo d’imposta (se di importo complessivo inferiore a 258,23 euro sono esenti da tassazione). Pertanto, il superamento per il singolo dipendente della franchigia di 258,23 euro comporterà la ripresa a tassazione di tutti i benefits (compresi gli omaggi) erogati da parte del datore di lavoro. Si osserva che la predetta soglia, per l’anno 2022, è stata innalzata dapprima a 600 euro e successivamente a 3.000 euro dal recente Decreto Aiuti-quater (D.L. 176/2022). Ciò significa che il valore di tutti i fringe benefit erogati dal datore di lavoro al dipendente, compresi gli omaggi, non deve superare tale ultimo importo (comprensivo anche di eventuali rimborsi erogati dal datore di lavoro per il pagamento delle utenze di gas, luce ed acqua), altrimenti concorrerà per intero alla formazione del reddito imponibile ai fini Irpef e Inps (si veda anche la circolare n. 35/E/2022). |

Omaggi erogati dagli esercenti arti e professioni

I professionisti e gli studi associati che acquistano beni per cederli a titolo di omaggio devono distinguere il trattamento fiscale in relazione al fatto che gli stessi vengano donati a clienti o a dipendenti. Nell’ambito del reddito di natura professionale, il trattamento degli omaggi risulta certamente più semplice, in quanto ci si trova sempre e comunque nella categoria di beni che non fanno parte dell’attività propria dell’impresa.

| Omaggi a clienti/fornitori | Omaggi a dipendenti | |

| È | È | |

| Il costo sostenuto all’atto dell’acquisto costituisce spesa di rappresentanza, indipendentemente dal valore unitario del bene, e la sua deducibilità è integrale fino al limite dell’1% dei compensi percepiti nel periodo di imposta (oltre tale limite l’importo degli acquisti per omaggi non risulta più deducibile). Gli omaggi di beni acquisiti appositamente a tal fine di valore imponibile inferiore a 50 euro scontano la piena detrazione dell’imposta, mentre quelli di valore superiore a 50 euro sono caratterizzati dalla totale indetraibilità dell’Iva | Il costo di acquisto degli omaggi va classificato nella voce “spese per prestazioni di lavoro dipendente” e non nelle spese per omaggi; pertanto, tali costi sono interamente deducibili dalla base imponibile al fine delle imposte dirette. L’Iva è indetraibile |

Aspetti contabili

Contabilmente la spesa di rappresentanza che rispetti i requisiti per la detrazione Iva (valore unitario dell’imponibile del singolo bene acquistato non superiore a 50 euro) verrà registrata come segue:

| Diversi | a | Banca c/c | 1.100 | |

| Spese di rappresentanza | 1.000 | |||

| Erario c/Iva | 100 |

Diversamente se la spesa non soddisfa il requisito di detraibilità ai fini Iva (valore unitario dell’imponibile del singolo bene acquistato superiore a 50 euro) avremo:

| Spese di rappresentanza | a | Banca c/c | 1.100 |

Dove la voce delle spese di rappresentanza comprenderà al suo interno anche la quota di Iva indetraibile (ipotizzata in questo caso pari al 100%).

Quanto agli omaggi soffermiamoci su quelli destinati alla clientela.

Se l’azienda compra un bene destinato a omaggio all’atto dell’acquisto, unitamente all’uscita finanziaria di cassa o banca, rileverà la voce di Conto economico accesa agli omaggi facendo sempre attenzione alla detraibilità dell’Iva.

Se invece il bene omaggiato formasse oggetto della produzione propria si dovrà innanzi tutto rilevare la cessione dell’omaggio che può avvenire con emissione di fattura per singola operazione (ovvero mediante emissione di autofattura).

Nel primo caso le scritture contabili saranno le seguenti, al momento dell’emissione della fattura:

| Clienti | a | Diversi | 1.220 | ||

| a | Ricavi per omaggi | 1.000 | |||

| Erario c/Iva | 220 |

Quindi occorrerà distinguere a seconda che il cedente applichi o meno la rivalsa dell’Iva, in tal caso in fattura occorrerà scrivere alternativamente:

- …con obbligo di rivalsa ai sensi dell’articolo 18, D.P.R. 633/1972;

- …senza obbligo di rivalsa ai sensi dell’articolo 18, D.P.R. 633/1972.

Nel primo caso, con rivalsa, la scrittura contabile sarà la seguente, con il credito verso il cliente che rimarrà aperto per l’importo dell’Iva e dovrà essere successivamente incassato:

| Ricavi per omaggi | a | Clienti | 1.000 |

Nel secondo caso, senza rivalsa, la scrittura contabile sarà:

| Diversi | a | Clienti | 1.220 | ||

| Ricavi per omaggi | 1.000 | ||||

| Imposte indeducibili | 220 |

SCADENZIARIO

PRINCIPALI SCADENZE DAL 16 DICEMBRE AL 15 GENNAIO 2023

Di seguito evidenziamo i principali adempimenti dal 16 dicembre 2022 al 15 gennaio 2023, con il commento dei termini di prossima scadenza.

| Si segnala ai Signori clienti che le scadenze riportate tengono conto del rinvio al giorno lavorativo seguente per gli adempimenti che cadono al sabato o giorno festivo, così come stabilito dall’articolo 7, D.L. 70/2011. |

| SCADENZE FISSE | |

| 16 dicembre | Imu Scade oggi il termine per effettuare il versamento del saldo Imu 2022 per i soggetti proprietari o titolari di diritti reali di godimento di terreni e fabbricati. Versamenti Iva mensili Scade oggi il termine di versamento dell’Iva a debito eventualmente dovuta per il mese di novembre. I contribuenti Iva mensili che hanno affidato a terzi la contabilità (articolo 1, comma 3, D.P.R. 100/1998) versano oggi l’Iva dovuta per il secondo mese precedente. Versamento dei contributi Inps Scade oggi il termine per il versamento dei contributi Inps dovuti dai datori di lavoro, del contributo alla gestione separata Inps, con riferimento al mese di novembre, relativamente ai redditi di lavoro dipendente, ai rapporti di collaborazione coordinata e continuativa, ai compensi occasionali, e ai rapporti di associazione in partecipazione. Versamento delle ritenute alla fonte Entro oggi i sostituti d’imposta devono provvedere al versamento delle ritenute alla fonte effettuate nel mese precedente: – sui redditi di lavoro dipendente unitamente al versamento delle addizionali all’Irpef; – sui redditi di lavoro assimilati al lavoro dipendente; – sui redditi di lavoro autonomo; – sulle provvigioni; – sui redditi di capitale; – sui redditi diversi; – sulle indennità di cessazione del rapporto di agenzia. Versamento ritenute da parte condomini Scade oggi il versamento delle ritenute operate dai condomini sui corrispettivi corrisposti nel mese precedente riferiti a prestazioni di servizi effettuate nell’esercizio di imprese per contratti di appalto, opere e servizi. ACCISE – Versamento imposta Scade il termine per il pagamento dell’accisa sui prodotti energetici a essa soggetti, immessi in consumo nel mese precedente. Imposta sostitutiva sulla rivalutazione TFR Scade il termine per il versamento dell’acconto dell’imposta sostitutiva sulla rivalutazione del Tfr, maturata nel 2022. |

| 27 dicembre | Acconto Iva Scade oggi il termine per effettuare il versamento dell’acconto Iva 2022 da parte dei contribuenti mensili e trimestrali. Presentazione elenchi Intrastat mensili Scade oggi, per i soggetti tenuti a questo obbligo con cadenza mensile, il termine per presentare in via telematica l’elenco riepilogativo degli acquisti e delle vendite intracomunitarie effettuate nel mese precedente. |

| 31 dicembre | Presentazione elenchi Intra 12 mensili Ultimo giorno utile per gli enti non commerciali e per gli agricoltori esonerati per l’invio telematico degli elenchi Intra-12 relativi agli acquisti intracomunitari effettuati nel mese di ottobre. Presentazione del modello Uniemens Individuale Scade oggi il termine per la presentazione della comunicazione relativa alle retribuzioni e contributi ovvero ai compensi corrisposti rispettivamente ai dipendenti, collaboratori coordinati e continuativi e associati in partecipazione relativi al mese di novembre. Riduzione ritenuta di acconto agenti Scade oggi il termine per la presentazione ai committenti, preponenti o mandanti, della dichiarazione contenente i dati identificativi dei percipienti nonché l’attestazione di avvalersi in via continuativa dell’opera di dipendenti o di terzi, ai fini dell’applicazione della ritenuta di acconto nella misura ridotta del 4,60%. Dichiarazione Imu Scade oggi il termine per presentare la dichiarazione Imu relativa ai fabbricati, ai terreni agricoli e alle aree edificabili per i quali sono intervenute variazioni nel corso del 2021 ai fini della determinazione dell’imposta. |